我国军工行业2016年经济效益分析报告——以军工行业上市公司为例

- 发布日期:2017-06-09

- 来源:产业经济与技术经济研究所

- 作者:周振 张冬宁

在经济发展进入新常态以及新时期军民深度融合发展的大背景下,深度剖析军工行业发展态势对于“加强产业领域统筹,建设中国特色先进国防科技工业体系”具有重要参考价值。在考虑数据可得性的基础上,我们采用证券市场军工行业的分类方式,对2016年军工行业上市公司的基本财务指标进行了分析,希望通过这种方式映射出军工行业的发展现状。

一、军工行业基本情况介绍

从与十二大军工集团的联系看,可以初步将我国军工行业划分为核心层、拓展层及边缘层三个类别。军工行业上市公司集中在核心层,包含了所有隶属于十二大军工集团的68家上市公司,核心层集中于航空、航天、船舶领域。拓展层包含了主要以军品为主营业务的28家民营企业或地方国有企业。边缘层指业务中包含与军方合作或承包项目,但并不以此为主营业务的14家其他企业。

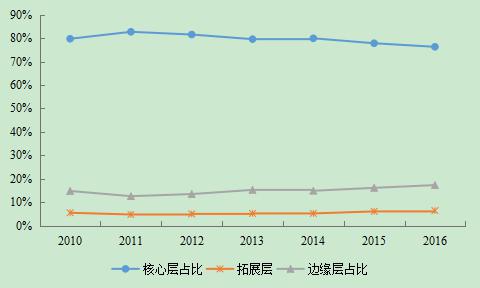

(一)边缘层军工上市公司总资产占比近年呈快速上升趋势

2016年四季度末核心层、拓展层及边缘层资产分别占76.3%、6.4%和17.3%。从各层次发展趋势看,核心层资产占比份额总体下降,拓展层与边缘层资产占比逐年升高(见图1),尤其是边缘层占比增长较快,从2012年的12.6%增加到2016年的17.3%,年均增加约1.2个百分点,我们认为这主要受益于军民融合政策的鼓励。

图1 2010-2016年军工行业各层次上市公司总资产占比

(二)军工行业在制造业地位正在提升

从资产规模看,2016年军工行业四季度资产在制造业比重相比三季度提升0.5个百分点,已有企稳回升趋势,长期内仍处于上升通道。从营业收入看,2016年军工行业上市公司在制造业比重呈现出明显下滑趋势,已从一季度的8.2%下降到四季度的7.4%。长周期看,军工行业营业收入在制造业中仍处于下滑趋势,但资产占比却还仍处于上行通道。根据这种“一升一降”的变化态势,总体判断军工行业在制造业的地位在逐步上升,经营业绩可能弱于其他行业。

二、2016年军工行业上市公司“四大能力”分析

(一)盈利能力

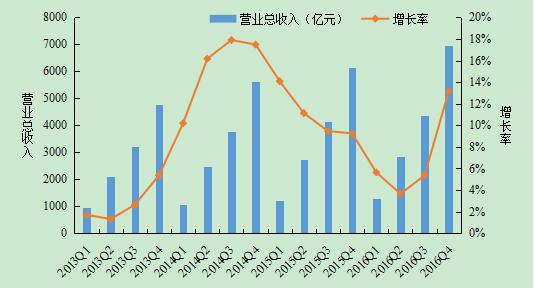

1、营业总收入仍处于上升通道,2016年三季度以来增速止跌并快速上升,核心层、拓展层与边缘层增速“两增一减”分化发展

从绝对值看,军工行业上市公司营业总收入呈增长态势。2016年四季度军工行业上市公司营业总收入6941.16亿元,同比增长13.1%,延续着2013年以来的增长态势,这表明军工行业规模仍然在不断扩张。从增速看,营业总收入增速结束了2014年四季度以来长达7个季度的持续下滑,再次回归到新的增长趋势中,2016年四季度增速相比三季度大幅度提升7.7个百分点。根据营业总收入增速6-7个季度的增速增长期与增速下滑期交替变化规律,我们预测2017年军工行业营业总收入不仅仍将继续保持增长,而且还将进入又一轮增速快速提升的增长黄金期。从各层次看,2016年核心层与边缘层营业总收入增速已然走出近三年连跌的下行趋势;但拓展层营业总收入增速结束了2015年三季度以来连续四个季度的增长期,2016年三、四季度增速逐步下跌6.9、4.8个百分点。

图2 2013-2016年军工行业上市公司营业总收入

2、利润总额处于恢复性增长期,边缘层亏损局面逆转,行业增速持续增长趋势还不牢固

2016年四季度军工行业上市公司利润总额341.40亿元,同比增长57.7%,增长速度很快(见图3。2016年利润总额的变化趋势显现出了四个特征。从发展趋势看,2016年利润总额的恢复性增长特征明显。由于2015年利润总额增速逐季度下滑,其中四季度增速下降到-32.1%。2016年二、三、四季度利润总额增速虽然增长较快,但是这种增长是建立在2015年连续下跌的基础之上。从绝对数值看,2016年各季度利润总额也仅仅略高于2014年,一方面凸显了利润总额恢复性增长的特征,另一方面也表明军工行业上市公司利润总额在2016年开始恢复。从中短期看,军工行业上市公司利润总额增速波动较大。2014-2016年利润总额增速呈现出明显的“U”型特征,波动幅度达90%,这表明军工行业上市公司利润总额持续增长的基础还并不牢固。从各层次看,军工行业上市公司利润总额补偿性增长主要源自边缘层的扭亏为挣。虽然边缘层利润总额增长趋势向好,但2016年增速奇高,很难持续居于高位,2017年增速回落可能性大。此外,由于核心层与拓展层利润总额已进入下行且在军工行业占比较重,我们再次判断军工行业上市公司利润总额持续增长基础还不稳固,未来行业利润增速走低可能性较大。

图3 2013-2016年军工行业上市公司利润总额

(二)偿债能力

1、2016年资产负债率逐步下降,核心层、拓展层、边缘层资产负债率走势“两低一高”,但仍处于中长期历史高位

2016年四季度末,军工行业上市公司平均资产负债率59.1%,同比下降1.7个百分点。2016年军工行业上市公司资产负债率变化呈现出三个特征。第一,全年资产负债率持续走低,但波动幅度不大,军工行业上市公司资产负债率仍然延续着2014年以来的下降趋势。第二,从中长期看,当前资产负债率仍然处于历史高位。2005年始资产负债率从40%位上升至60%位以上,2016年资产负债率虽有下降,但仍处于60%水平上下,这既反映出了当前军工行业上市公司资产负债率的稳定性,也表明负债水平相对较高。第三,拓展层与边缘层资产负债率持续走低,核心层资产负债率略有增加。

图4 2013-2016年军工行业上市公司资产负债率

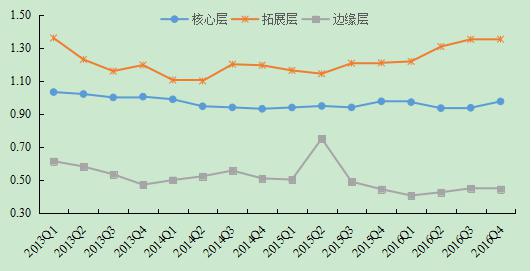

2、速动比率“先降后升”并向“1”收敛,拓展层与边缘层速动比例显露出偏离“1”的迹象,警惕行业短期偿债能力向好“被平均”的假象

速动比率取值接近1代表着公司以速动资产(即流动资产扣除存货)偿还流动负债的综合能力较强,表明企业短期偿债能力趋好。2016年四季度,军工行业上市公司速动比率0.90,同比增加0.01。短期内,2016年军工行业上市公司速动比率“先降后升”有所波动,但数值上升并向“1”收敛的趋势明显,这说明2016年内企业偿债能力向好。长期内,速动比率围绕数值“1”波动态势明显,总体看军工行业上市公司速动比率变化不大,行业短期偿债较为稳定。分层次,核心层速动比率一直围绕数值“1”波动,四季度数值略微上涨,并向“1”靠拢趋势明显;但是拓展层与边缘层速动比率长期以来偏离“1”,四季度数据均显现出远离“1”的迹象。这说明拓展层与边缘层短期偿债能力并未向乐观方向发展,而全部上市公司表现出向“1”收敛趋势,是因为核心层体量大的带动作用所致,表现出了行业“被平均”的集体向好假象。

图5 2013-2016年军工行业上市公司速动比率

(三)营运能力

1、应收账款占比变化不大,核心层、拓展层、边缘层上市公司走势平稳,行业企稳趋势明显

2016年四季度末军工行业上市公司应收账款占比21.5%,与近四年年末数值相近,这说明运营风险处于可控范围内。从长期趋势看,2016年四季度应收账款占比总体趋势虽然相比十年内应收账款的最低值0.13(2007年四季度)有所回升,但是这种回升趋势十分稳定,近几年虽周期性波动但总体向好,这表明军工行业上市公司经营效益稳定性在逐渐增强。从各层次看,三个层次的上市公司应收账款占比全年同比变化幅度也不大。核心层各季度数值近乎与2015年相一致,起到了稳定全行业应收账款占比的压仓石作用。拓展层与边缘层应收账款占比略有波动。

2、流动资产利用效率上涨,但仍未脱离2007年以来的下行趋势,边缘层流动资产周转率增长较快

流动资产周转率反映的是企业流动资产利用效率,是折射企业运营能力的重要指标。2016年军工行业上市公司流动资产周转率的变化趋势表现出三个特征。一是流动资产周转率上涨,流动资产利用效率短期内出现了向好迹象。二是军工行业上市公司流动资产周转率仍然处于2007年以来的低位徘徊期。2013-2016年流动资产周转率下降趋势虽已缓解,但低位小幅波动特征较为明显。三是核心层流动资产周转率2016年前两个季度同比略有走低;拓展层流动资产利用效率持续2015年以来的走低趋势;边缘层流动资产周转率增长幅度较大,相比前几年流动资产利用效率实现了质的提升,同时这种提升效应也带动了全行业流动资产利用效率的上升。

(四)成长能力

1、所有者权益规模持续扩大,行业增速呈现“V”型波动,核心层、拓展层、边缘层增长趋势各有不同

2016年军工行业上市公司所有者权益从一季度的4969.87亿元增加到四季度的5693.46亿元。近期内,上市公司所有者权益仍处于快速上升通道内。2016年四个季度同比增速分别为22.1%、13.1%、13.7%及16.3%,增速呈现出明显的“V”型变化。不过,与2015年的增长趋势相比,2016年的增速已明显回落。从长期趋势看,所有者权益增速波动式变化特征较为鲜明。2000-2016年期间,所有者权益增速已经历了5个完整的“波谷-波峰-波谷”式的波形变化周期。2016年后半年的增长正处于增速上升周期内,即“波谷-波峰”的半周期内。值得关注的是,近年来增速波动变化的周期正在逐渐缩短,增速波峰亦有所回落。从各层次看,边缘层增长趋势变化曲折,二季度增速迅速下降至负值,所有者权益不增反降,三季度增速有所上升但仍为负值,四季度迅速反弹至42.7%,补偿性增长色彩浓厚。边缘层所有者权益全年表现反映出其规模扩张的不稳定性。核心层变化幅度最小,二、四季度所有者权益增速稍有下降,规模持续扩大趋势较为牢固。拓展层增速进入下降期,三、四季度增速下降幅度持续扩大。

2、短期内总资产仍在增长,长期内增速下滑趋势明显,核心层、拓展层、边缘层增速“两增一减”

2016年四个季度内,军工行业上市公司总资产分别为12545.54亿元、12580.40亿元、12934.41亿元和13926.70亿元。其中,四季度总资产同比增长11.4%。从短期看,总资产增速下滑趋势明显,虽然四季度增速有所回升,但上升幅度并没有扭转全年增速下滑趋势。从长期看,2016年四个季度增速的波动变化仅仅是中长期内增速剧烈变化的一个缩影,2006-2012年总资产呈现出了两个完整的倒“U”型波动周期,这表明军工行业上市公司资产规模虽总体增长,但增长稳定性正在减弱。从各层次看,核心层总资产增速先降后升,增速上升趋势明显;拓展层增速先升后降,三季度始增速缩减幅度增大;边缘层增速三季度触底,四季度迅速恢复到19.5%。